Фундаментальный анализ FOREX на 16 сентября 2024 г

Когда человек сомневается в эффективности своих действий, ему лучше делать меньше, но правильно. Накануне первого с 2020 года снижения ставки по федеральным фондам, мнения участников рынка и аналитиков Bloomberg разделились. Согласно деривативам, вероятность монетарной экспансии на 50 базисных пунктов составляет 59%, тогда как экономисты в среднем ожидают более скромное снижение на 25 б.п. Пара EUR/USD растёт, следуя за настроениями инвесторов.

Когда человек сомневается в эффективности своих действий, ему лучше делать меньше, но правильно. Накануне первого с 2020 года снижения ставки по федеральным фондам, мнения участников рынка и аналитиков Bloomberg разделились. Согласно деривативам, вероятность монетарной экспансии на 50 базисных пунктов составляет 59%, тогда как экономисты в среднем ожидают более скромное снижение на 25 б.п. Пара EUR/USD растёт, следуя за настроениями инвесторов.

На рынках часто можно наблюдать шараханье из крайности в крайность. Деривативы предполагают снижение ставки на 250 б.п до 3% к концу 2025 года, что указывает на большой риск рецессии в США. Однако фондовые рынки демонстрируют оптимизм: индекс S&P 500 с начала года вырос на 18% и почти достиг исторического максимума, указывая на веру инвесторов в «мягкую посадку» экономики. К тому же, текущая экономическая ситуация выглядит более обнадёживающей, чем в 1995 году, когда аналогичный сценарий был реализован.

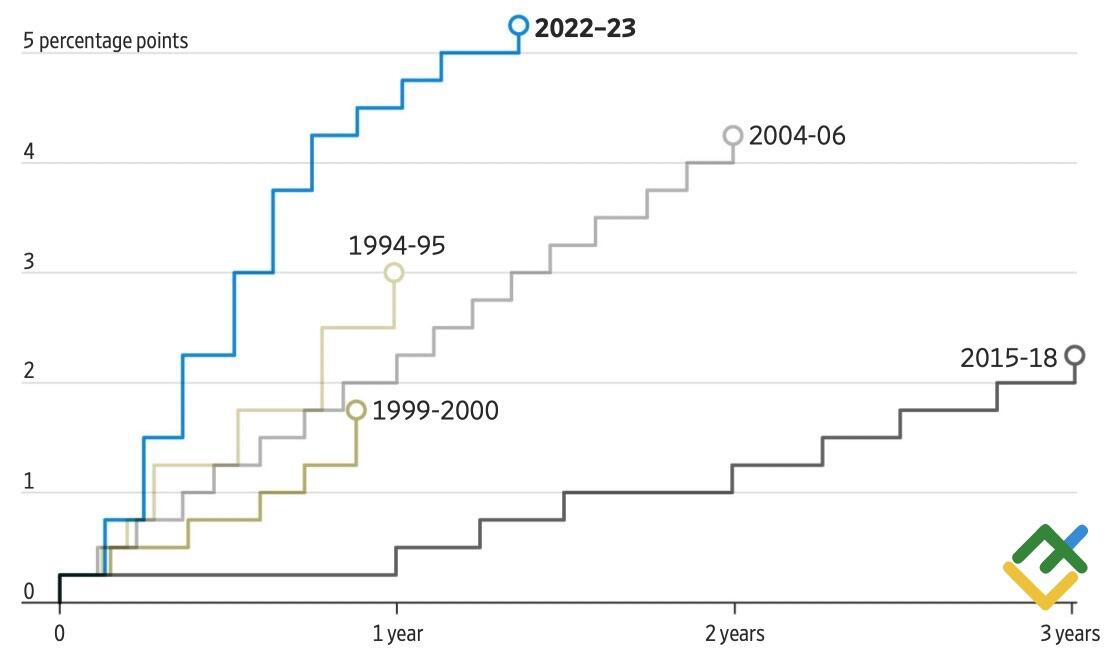

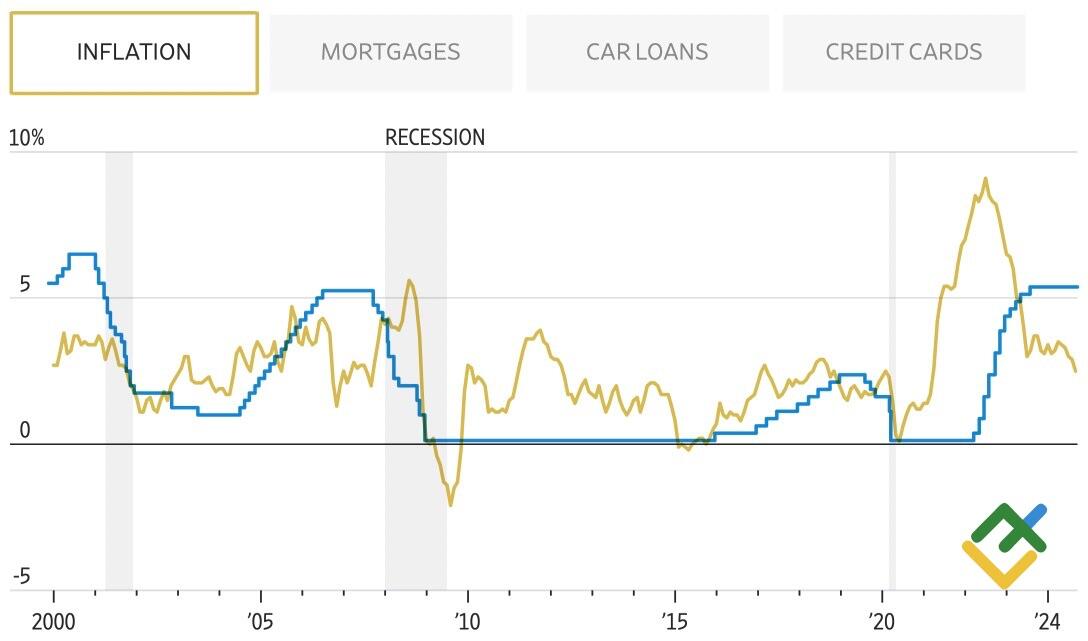

Результаты изменений денежно-кредитной политики проявляются с задержкой в 6, 12 и 18 месяцев. С 2022 года ФРС 11 раз повышала ставки, подведя их к 5,25-5,5%, что является максимумом с 2001 года. За последний год инфляция снизилась с 3,2% до 2,5%, а базовая инфляция с 4,2% до 2,7%. Реальные процентные ставки теперь значительно выше, что значительно замедляет экономику.

В Financial Times склоняются к тому, что рецессии не будет вовсе. Здесь надеются на «мягкую посадку» экономики. По мнению аналитиков, рост ВВП в 2024 году составит 2,3%, а в 2025 — 2%. Ожидается, что инфляция снизится до 2,2% к концу 2023 года, а безработица вырастет до 4,5%.

Действительно, если рецессию удастся избежать, то ожидания срочного рынка по масштабам смягчения денежно-кредитной политики в 2024 году могут оказаться завышенными. Снижение ставки на 100 б.п до 4,5% маловероятно, и, если ФРС это отметит на заседании 17-18 сентября, инвесторы будут огорчены, как это уже было в начале года. Тогда рынки тоже ждали более активных действий со стороны Федрезерва, но не получили их, что вызвало ралли доллара.

В ближайшей перспективе сентябрьский прогноз ФРС по ставке может стать важным фактором динамики EUR/USD. Существует вероятность, что чиновники повысят прогнозы от одного акта монетарной экспансии в 2024 году до двух-трёх, но вряд ли до четырёх-пяти, как предполагают рынки. В связи с этим имеет смысл продавать EUR/USD на росте к уровням 1,1115 и 1,1140 или оставаться вне рынка до выхода итогов заседания ФРС.

Дмитрий Демиденко, аналитик компании LiteForex

Свежие новости финансовых рынков, анализ форекс на Главной странице