Внутренний бар может быть очень эффективным паттерном Price Action, если уметь правильно его использовать. К сожалению, многие трейдеры попросту не знают, как правильно работать с данным паттерном и, как результат, снова и снова теряют свои деньги, в конце концов, полностью разочаровываясь в его эффективности.

Внутренний бар может быть очень эффективным паттерном Price Action, если уметь правильно его использовать. К сожалению, многие трейдеры попросту не знают, как правильно работать с данным паттерном и, как результат, снова и снова теряют свои деньги, в конце концов, полностью разочаровываясь в его эффективности.

Также как и в случае с любым другим паттерном Price Action, в работе с внутренним баром имеются свои нюансы и тонкости, а умение отличать «хороший» внутренний бар от «плохого» зачастую является решающим фактором успеха той или иной сделки. Ни в коем случае не стоит обманывать себя, считая, что абсолютно каждый внутренний бар, который появится на графике, принесет прибыль, но, совершая сделку, основанную на внутреннем баре, вы должны быть всегда уверены в том, что находитесь в выигрышной позиции.

Давайте рассмотрим три наиболее «дорогостоящих» ошибки, допускаемых трейдерами при торговле внутреннего бара.

ОШИБКА № 1. Трейдеры торгуют внутренний бар на часовых и четырехчасовых графиках.

Практически в каждом учебнике технического анализа говорится о том, что дневной график является наиболее эффективным и важным для любого трейдера, торговая стратегия которого основана на Price Action. Конечно же, никто не запрещает работать на часовых и четырехчасовых ТФ, в том случае, если сформировавшиеся торговые сигналы полностью соответствуют критериям входа в позицию.

Несмотря на это, есть один паттерн Price Action, который торгуется ИСКЛЮЧИТЕЛЬНО на дневных графиках - это внутренний бар. Вот основные причины, почему следует поступать именно так:

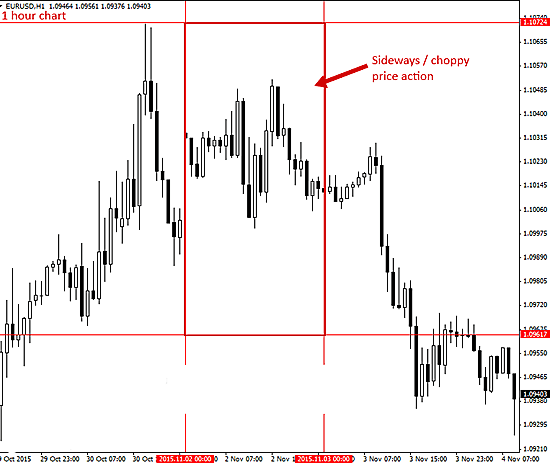

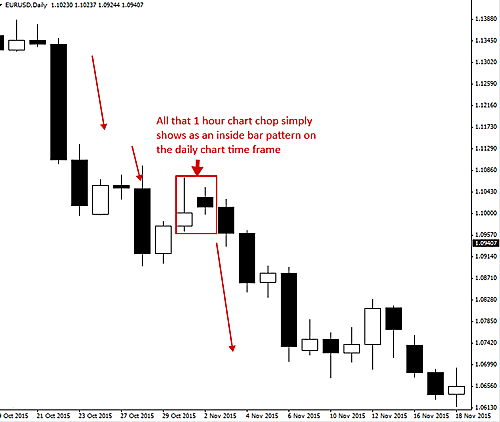

1. Внутренний бар, сформировавшийся на дневном графике, говорит о том, что на более низком временном интервале происходит консолидация, вероятность пробоя которой в скором времени очень высока.

Значение внутреннего бара именно на дневном графике гораздо выше, нежели на более низких временных интервалах, поскольку он отражает консолидацию, происходящую внутри дня, на часовом и четырехчасовом (или еще более мелком) графике.

Такой подход избавляет трейдера от лишнего анализа и попыток последующего угадывания ситуации на более мелких временных интервалах, что, в конечном счете, неизбежно приводит к переторговке.

Всем известно, что торговать боковые движения рынка - крайне сложное и неблагодарное занятие. Именно поэтому определение внутреннего бара на дневном графике вместо анализа часовых и четырехчасовых временных интервалов в долгосрочной перспективе избавит Вас от потери времени и денег.

2. На более мелких временных интервалах формируется очень много внутренних баров, большинство из которых ложные. Иными словами, торговать внутренний бар на мелких таймфреймах очень сложно из-за большого числа ложных сигналов – в конечном счете, это занятие попросту не стоит того, чтобы тратить на него свои силы и время.

Если посмотреть на приведенные ниже рисунки, отчетливо заметно преимущества дневных графиков (Рисунок 1, Рисунок 2).

Обратите внимание на то, что все боковое движение цены на часовом графике представлено всего одним красивым внутренним баром на дневном, который в данном примере является сигналом на продажу.

Кроме того, обратите внимание на то, как много внутренних баров сформировалось на часовом графике, большинство из которых оказались ложными. Вы просто не сможете торговать их все.

ОШИБКА № 2. Трейдеры торгуют внутренний бар при отсутствии тренда.

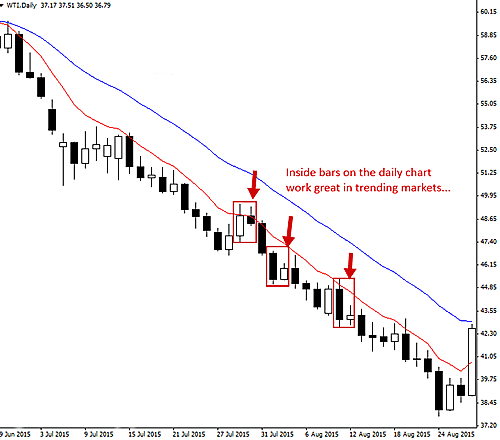

Торговать внутренний бар нужно ТОЛЬКО на дневном графике и ТОЛЬКО при наличии тренда. Торговать внутренний бар против тренда возможно, но крайне сложно, особенно для начинающих трейдеров.

Об успешной и комфортной торговле против тренда не может идти и речи до тех пор, пока вы в совершенстве не научитесь прибыльно работать с внутренним баром по тренду. Кроме того, «хороший» внутренний бар должен формироваться вблизи какого-либо ключевого уровня поддержки или сопротивления.

Наилучшим способом торговли внутреннего бара является использование его в качестве сигнала к продолжению тренда на дневном графике. Такой подход позволит открыть сделку в направлении продолжающегося тренда и получить хорошую прибыль при очень низких рисках.

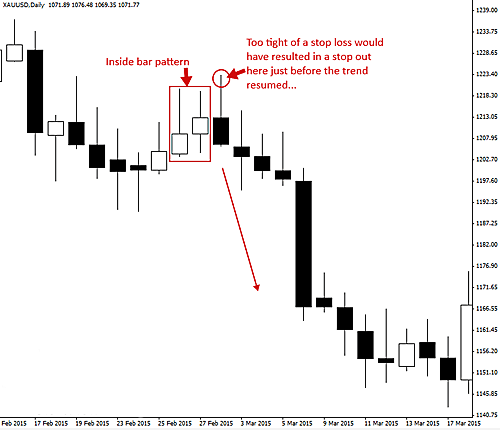

ОШИБКА № 3. Неправильное использование Stop-Loss.

Размещение Stop-Loss чуть выше или ниже материнской свечи иногда может быть ошибочным. Устанавливая Stop-Loss, нельзя исходить из соображений собственной жадности – вы не можете выставить Stop-Loss слишком близко к точке входа лишь потому, что хотите торговать на форекс большим объемом. Размещать Stop-Loss следует, исходя из логики, в том месте, где Ваша сделка не пострадает от нормальных суточных колебаний цены торгуемого инструмента.

Прежде чем устанавливать Stop-Loss, рекомендуется определить средний дневной диапазон движения цены выбранного финансового инструмента и убедиться, что Ваш Stop-Loss расположен за его пределами, а также за пределами ближайших или ключевых уровней поддержки/сопротивления.

Такой подход может потребовать сокращения объема совершаемой сделки, чтобы сохранить допустимый уровень риска, но это позволит в конечном итоге получить прибыль – а это единственное, что должно интересовать профессионального трейдера.

Свежие новости финансовых рынков, анализ форекс на Главной странице